In Deutschland stehen ausreichend Flächen für den Bau von solaren Freiflächenanlagen zur Verfügung. Die Doppelnutzung von Landwirtschaft und Photovoltaik bringt jede Menge Potenzial – aber auch einige steuerliche Fragen mit sich. Verpächter, die durch Nutzungsverträge Freiflächen bereitstellen, müssen jedoch mit einer Umwidmung in eine gewerbliche Grundstücksnutzung rechnen, was zahlreiche steuerliche und finanzielle Konsequenzen nach sich zieht. Dies beeinflusst somit verschiedene Akteure, darunter die Verpächter und die Projektentwickler. Eine wesentliche Folge dieser Umwidmung ist zunächst die Erhöhung der Grundsteuer. Darüber hinaus gibt es mehrere steuerliche Tücken, die bei der Planung und Umsetzung von PV-Projekten berücksichtigt werden müssen.

Warum stellt die Umwidmung eine Herausforderung aus Sicht des Projektierers dar?

Laut § 158 Absatz 1 BewG ist Grundbesitz, der nicht mehr für landwirtschaftliche Zwecke genutzt wird, dem Grundvermögen zuzuordnen. Dies führt zum Verlust der steuerlichen Vergünstigungen für landwirtschaftlich genutzte Flächen, besonders im Falle der Grundsteuer. Ab 2025 erfolgt eine Neuberechnung, weswegen zum heutigen Stand nicht ersichtlich ist, wie hoch die Kosten in den kommenden Jahren sein werden. Die Verpächter erwarten häufig einen finanziellen Ausgleich der Grundsteuern durch die Projektentwickler.

Eine frühzeitige Betrachtung der steuerlichen Konsequenzen, die im Ergebnis für Projektierer und Verpächter relevant sind, ist für eine gelungene Projektplanung unerlässlich.

Kann das bestehende Urteil des Bundesfinanzhofs (22. Juli 2020, BStBl. II 2021, S. 515) zum Abbau von Bodenschätzen auch auf Photovoltaikanlagen angewendet werden?

Der Bundesfinanzhof hatte beschlossen, dass bei Verträgen über landwirtschaftliche Flächen zum Bodenschatzabbau, die eine maximale Laufzeit von 30 Jahren und eine Rückführung in die ursprüngliche Nutzung vorsehen, keine dauerhafte Aufgabe der landwirtschaftlichen Nutzung vorliegt und die Flächen dem land- und forstwirtschaftlichen Betriebsvermögen zugeordnet bleiben. Bei der Flächenumwidmung durch PV-Anlagen sind die Nutzungsverträge denen der Bodenschätze ähnlich, jedoch wird hier die Nutzung des Grundbesitzes dauerhaft geändert, weswegen das Grundstück aus dem land- und forstwirtschaftlichen Vermögen ausscheidet.

Ob das Urteil des Bundesfinanzhofs im individuellen Einzelfall anwendbar ist, kann mithilfe einer steuerlichen Beratung geprüft werden.

Können Verpächter die Grundsteuern an Projektierer weiterbelasten?

Eine gesetzliche Verpflichtung seitens der Projektierer zur Kostenübernahme besteht nicht. Dennoch können die Parteien eine Kostenumlage im Rahmen der Pachtverhandlungen vertraglich vereinbaren. Dies erfordert eine klare vertragliche Regelung, um sicherzustellen, dass alle Kosten und Verantwortlichkeiten transparent und fair verteilt werden.

Welche Auswirkungen ergeben sich für die Erbschaft- oder Schenkungsteuer?

Eine Fläche für den Betrieb von Freiflächen-Photovoltaikanlagen scheidet bei der Erbschaftsteuer aus dem landwirtschaftlichen Vermögen aus und ist dem nicht begünstigtem Grundvermögen zuzurechnen. Die Bewertung erfolgt zum Bodenrichtwert. Da es für die solaren Freiflächenanlagen idR. keine Bodenrichtwerte gibt, geht die Finanzverwaltung in der Praxis von 50 % des Wertes für das nächstgelegene Gewerbegebiet aus. So werden für eine Fläche von rund acht Hektar aus einem Wert von rd. T€ 50 schnell T€ 800.

Zudem sind evtl. Behaltefristen zwischen 5 bzw. 7 Jahren aus bereits getätigten Erbschaften oder Schenkungen zu beachten. Durch die steuerschädliche Umwidmung können sich erhebliche Steuernachzahlungen ergeben.

Welche Lösungsansätze können die Herausforderungen der Projektierer verringern?

Neben attraktiven Pachtverträgen und Pachtpreisen, die der Verpächter durch die Nutzungsverträge erhält, können weitere Anreize aus Sicht des Projektierers gesetzt werden. Ein Beispiel wäre die Freifläche zusätzlich für weitere landwirtschaftliche Tätigkeiten zur Verfügung zu stellen. Sogenannte Agri-Photovoltaikanlagen können nach bisherigen Äußerungen der Finanzverwaltung weiterhin dem begünstigten landwirtschaftlichen Vermögen zugerechnet werden.

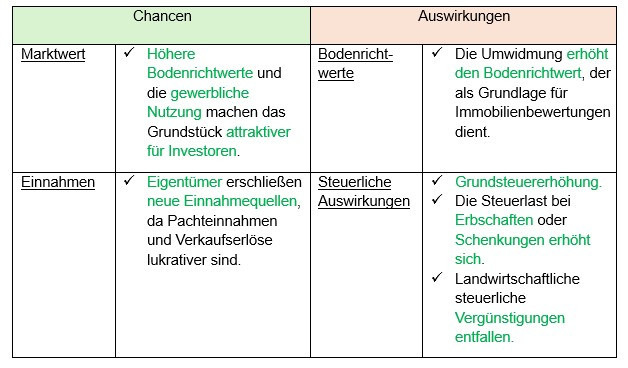

Welche Chancen und Auswirkungen hat eine Umwidmung der landwirtschaftlichen Flächen?

Unser Fazit

Den Marktchancen sind die steuerlichen Auswirkungen gegenüberzustellen. Individuelle Steuergestaltungen können Attraktivität für beide Vertragsparteien erzielen. (nw) Autoren: Jochen von Loos, Juliane Miller, PKF WULF Gruppe